Introduction

![]()

![]()

![]() Les banques commerciales créent de la monnaie scripturale quand elles octroient des crédits, nonobstant le fait que le monopole de la création de monnaie fiduciaire est détenu par les banques centrales.

Les banques commerciales créent de la monnaie scripturale quand elles octroient des crédits, nonobstant le fait que le monopole de la création de monnaie fiduciaire est détenu par les banques centrales.

Néanmoins, les banques commerciales ne peuvent pas créer de monnaie de manière illimitée: en effet, la réglementaire bancaire prudentielle vient réguler ce type de création monétaire via plusieurs règles ayant notamment trait aux réserves obligatoires, aux fonds propres, mais aussi aux procédures d'évaluation des risques. Le Règlement européen n ° 575/2013, en sa version du 9 janvier 2024, apporte des précisions en la matière (le « Règlement CRR »).

Le Règlement CRR vise à assurer l'application uniforme des normes mondiales dites Bâle III au niveau de tous les Etats membres de l'Union européenne.

![]()

![]()

![]()

![]() Plusieurs manières de créer de la monnaie

Plusieurs manières de créer de la monnaie

La monnaie peut être créée de différentes façons :

1/ la banque centrale émet la monnaie fiduciaire et imprime les billets ; les pièces sont quant à elles émises par les trésors nationaux en Europe.

2/ les banques commerciales émettent ou plus exactement créent la monnaie dite scripturale, et ce, en octroyant des crédit![]() s, soit aux particuliers, soit aux entreprises

s, soit aux particuliers, soit aux entreprises

Limiter la création monétaire

Partant du postulat ci-dessus évoqué, l’on comprend aisément qu’existent alors deux façons de limiter la création monétaire.

Concernant la banque centrale : sa politique monétaire liée à l'objectif de stabilité des prix lui permet de réguler indirectement la quantité de monnaie en circulation via la régulation des quantités de refinancements octroyés au secteur bancaire.

Quant aux banques commerciales : elles ne peuvent pas octroyer de manière illimitée des crédits et, partant, ne peuvent pas créer de la monnaie de manière illimitée. Plusieurs règles prudentielles appuient et matérialisent ce principe : les réserves obligatoires, les fonds propres et l’application de process d’évaluation des risques.

Les réserves obligatoires

Selon la réglementation bancaire, toute banque commerciale se doit de détenir un montant minimal (sur son compte ouvert auprès de la banque centrale), lequel montant est proportionnel au montant des dépôts de ses clients.

Si le fonctionnement du mécanisme de réserve obligatoire trouve racine dans le Règlement de la Banque Centrale européenne n°2021/378 [1], l’assiette des réserves, calculée à partir des remises statistiques des banques, est quant à elle régie par le Règlement BCE décliné par la Banque de France

Les fonds propres et le Règlement CRR en sa version consolidée du 9 janvier 2024

Les fonds propres de la banque commerciale doivent être proportionnels aux crédits accordés par celle-ci.

La version consolidée du 9 janvier 20024 du Règlement CRR ou Règlement sur les exigences de fonds propres n ° 575/2013 du Parlement européen et du Conseil du 26 juin 2013 concernant les exigences prudentielles applicables aux établissements de crédit et aux entreprises d'investissement.[2]

Selon le Règlement CRR, les banques doivent conserver un capital suffisant, des passifs absorbants et des actifs liquides, et ce, pour assurer la solidité financière des établissements de crédit.

Sur le fond, le Règlement CRR assure l’application de Bâle III et est conforme aux normes réglementaires internationales telles que définies par le Comité de Bâle sur le contrôle bancaire.

L’on peut également retenir trois grands principes imposés par le Règlement CRR :

1/ L’effet de levier est limité : un certain ratio de levier a pour dessein d’empêcher que les banques ne financent une trop grande partie de leur activité via la dette

2/ Les fonds propres doivent être plus élevés et de qualité : les banques doivent effectivement avoir un montant total de fonds propres à hauteur d’au moins 8% de leurs actifs, mesurés en fonction de leurs risques.

3/ Il y a deux exigences de mesures de liquidité : le ratio de couverture des besoins de liquidité a pour but de garantir que les banques disposent de suffisamment d’actifs liquides à court terme ; en outre, l’exigence de financement stable net a pour but « d’éviter que les banques ne s’appuient trop sur des financements à court terme pour financer leurs actifs à moyen et long termes. »

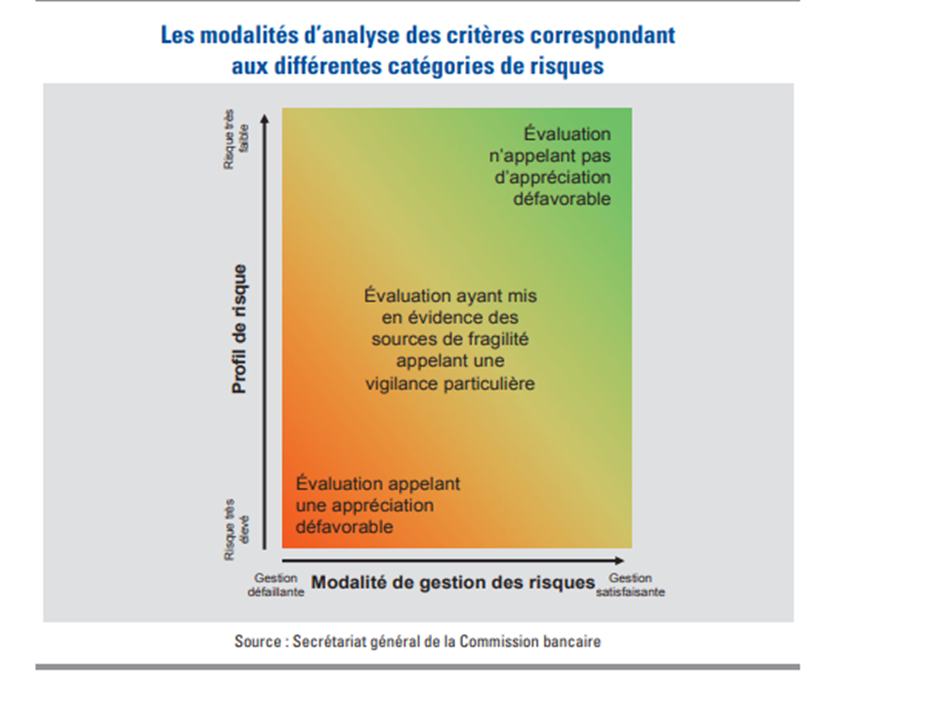

Les procédures d’évaluation des risques

Les banques commerciales doivent mettre en place des process spécifiques visant à évaluer les risques de défaut de paiement, en mesurant la capacité de remboursement des emprunteurs (il s’agit de limiter les risques de non-paiement).

Source :

Le système d'évaluation des risques utilisé par le Secrétariat général de la Commission bancaire (Rapport annuel Commission bancaire 2007) (banque-france.fr)

APPI Conseil peut vous accompagner pour un audit et une conformité effective aux normes prudentielles

Note de bas de page

[1] https://eur-lex.europa.eu/legal-content/FR/TXT/?uri=celex:32021R0378

[2] https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX%3A02013R0575-20240109